もふもふ不動産のもふです。僕は不動産投資家でTwitterやYouTubeやブログなどで資産運用や不動産投資について解説しています。

いま話題となっているWework(ウィーワーク)問題と、ソフトバンクの関係性や炎上の理由などについて解説してきます。

Weworkはアメリカのシェアオフィスの会社で、世界各地29ヵ国111都市にシェアオフィスを展開し、50万人以上のユーザーがいる注目の会社です。

企業価値は5兆円にも上るといわれてきました。ソフトバンクも1兆円以上を投資してきたのです。

時価総額5兆円というと、日本だとホンダとかの大企業と同じくらいです。

そしてそのWeworkが5兆円の価値はないといわれ始めたり、CEOのアダムニューマンのスキャンダルなどで大変問題となっています。

YouTubeでも解説しています。

もくじ

WeWorkはどんな会社か?

WeWorkは2010年にAdam NeumannとMiguel Mckelveyによって設立されたシェアオフィスの会社です。(詳しくはWiki参照)

全世界に111都市で展開しており、日本にも東京、大阪、名古屋などの都市にシェアオフィスを開業しています。スタートアップの利用者だけでなく、顧客としてマイクロソフトやAirbnb、ソフトバンクなどの企業も利用しています。

WeWorkは、さまざまな投資家や起業から出資を受け、その出資金を使い規模を拡大し、そしてまた出資を受けるという手法を用いて一気に拡大してきました。

簡単に説明すると、以下のようになります。

- 企業価値を算定する(例えば100億円)

- 投資家から出資を募り、投資してもらう

- 投資資金でシェアオフィスを拡大する。

- 企業価値がUPする。

- さらに投資家から出資を募る…(繰り返し)

まず、WeWorkは未上場の会社なので、WeWorkの企業価値は投資家とWeWorkのアダムニューマンが直接やり取りして決めます。このやり取りで、100億円の価値と合意して決めたら、100億円として株が売買されるのです。

仮に100億円と企業価値を算出されて合意したなら、「たとえば10%の株を発行する代わりに、10億円を資本としてもらう」というやり取りが可能になります。

本当に100億円の価値があるかどうか?というより、物々交換みたいなものなので、投資家と創業者で決めてしまえます。

そして投資家から集めたお金で、さらにシェアオフィスを拡大するのです。規模を拡大したら、次にまた投資家から出資を募るというのを繰り返すことで、企業価値がどんどん膨らんできました。

WeWorkの企業価値がどんどん上昇

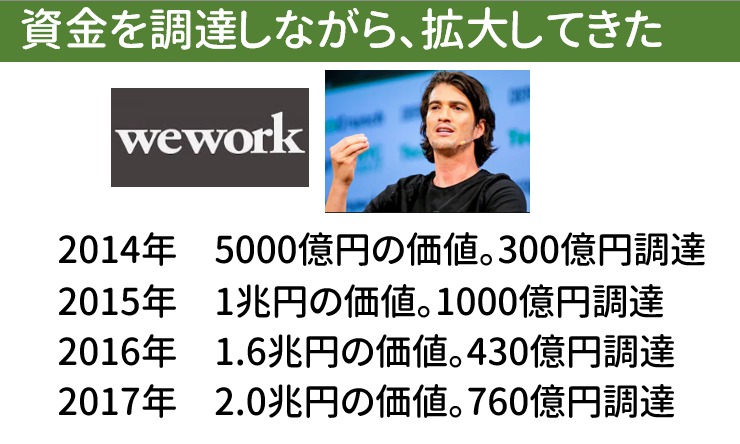

こうしてどんどんWeWorkは企業価値を高めてきました。

- 2014年 5000億円の企業価値。300億円調達

- 2015年 1兆円の企業価値。1000億円調達

- 2016年 1.6兆円の企業価値。430億円調達

- 2017年 2兆円の企業価値。760億円の調達。

2017年には企業価値が2兆円と算出されるまでになったのです。ここでの注意は、「本当にWeWorkに2兆円の価値があるかはわからない。投資家とCEOのアダムニューマンの間で合意しているだけ」ということになるのです。

シェアオフィスの会社に2兆円の企業価値があるのかどうか僕にはよくわかりませんが、少なくとも投資家からどんどんお金を集め、そして規模を一気に拡大していることがわかります。

ソフトバンクがWeWorkに出資

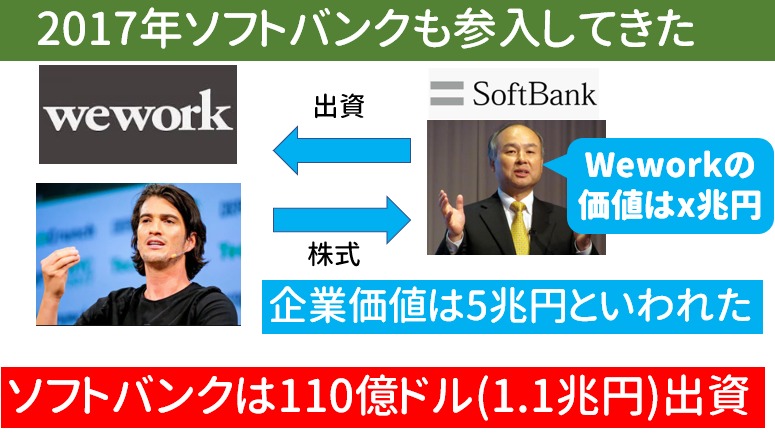

そして2017年、ソフトバンクがソフトバンクビジョンファンドを通じ、WeWorkに出資を開始します。

ソフトバンクはWeWorkにどんどん資金を注入し、WeWorkの価値を約5兆円と算出し、なんと1.1兆円も投資したのです。

シェアオフィスなので、事務所を用意して机などの事務用具を用意するだけで参入できてしまいます。AIや人工知能などを借りに使っていたとしても、けっきょく真似されてしまえばそこまでになってしまいます。

差別化がとても難しい業界です。その企業が5兆円の価値があるのかどうか判断が難しいのですが、ソフトバンクは少なくともそう判断したようです。

ソフトバンクビジョンファンドの中でもWeWorkは中核企業として大々的に取り上げられ、とても大きな位置づけとして注目されていました。

AI起業家集団として取り上げられていますね。シェアオフィスにAIを使っているようですが、、。中央の市場bb目立つつ頃に

上場して市場からお金を回収

ソフトバンクをはじめ、WeWorkに出資した人たちは、投資したお金をどこかで回収したいと考えていました。

ソフトバンクビジョンファンドで1.1兆円を出資していますが、ずっと持ち続けられるわけではなく、そのお金をどこかで回収しないといけないのです。

WeWorkの企業価値をどんどん釣り上げたのですが、最後の売却はどうするのか?

一般的な企業はIPOして上場し、一般の投資家に株を売るのが多いです。

WeWorkもアメリカのナスダックに上場(IPO)する方針になりました。

上場とは、証券取引所で株が売買できる状態のことです。わかりやすく言うと、例えばトヨタ自動車の株は東証に上場しているので、東証で誰でもトヨタの株を売買できるようなイメージですね。

WeWorkの株は、WeWorkの社長のアダムニューマンと、投資家の直接的なやり取りで売買されていました。

直接やりとりする分には自己責任なので、企業価値の算出など自由に行ってもよかったです。

しかし、証券取引所で取引を行うためには、透明性や公平性が求められ、投資家を守るための厳しいルールがあります。

WeWorkのビジネスについて、詳細に開示して上場するに値するかどうか厳しい判断が必要なのです。

そして上場するために、WeWorkの会社の状態をまとめた目論見書をナスダックに提出しました。これが問題の火種になりました。

WeWorkのIPO上場の目論見書で会社の状態が明らかになる

WeWorkの目論見書(S-1。英語です)が出てきて、初めて会社の状態が明らかになったのです。

これまでは、投資家とCEOアダムニューマンの間で直接やり取りしていたので、会社の売り上げや利益などがどのようになっているのを関係者以外は知ることができませんでした。

5兆円の企業価値と算出されたWeWorkの会社の状態がどうなっているのか?楽しみで投資家たちがチェックしたところ…驚くべき事態となっていました。

売り上げは1800億円で、赤字が1900億円もあったのです。売り上げ以上に赤字があるような状態でした。いくらスタートアップの企業とは言え、火の車の状態です。

分析した企業によると、1年後には現金が枯渇してしまうというような予測もたくさん出てきました。

当初、WeWorkの企業価値は5兆円と言われていましたが、1兆円~2兆円くらいではないかともいわれ始めました。

WeWork CEOアダムニューマンのスキャンダルで上場見送りに

さらにアダムニューマンのスキャンダルが数々報道されました。

アルコールを飲みまくりながら会議をしたり、かなりのむちゃくちゃなパーティーを開催していたり、会社を私物化して不当に利益を得ていたりなど、様々な噂が報道されました。

会社は大混乱し、CEOのアダムニューマンは社長を退き、WeWorkは上場の計画を取り下げました。

当社はコアビジネスに集中するため、株式上場を延期すると決定した。ただし当社のファンダメンタルは健全であり、登録メンバーの個人、企業、不動産所有者その他顧客に対するサービスを引き続き提供していく。当社の社員、株主対するコミットメントも変わることはない。WeWorkを公開企業にしようとする我々の意図にも変更はない。我々の株式が市場において自由に売買できるようになる日が来ることを強く待望している。

WeWorkの失敗でソフトバンクが破綻する?

困ったのはソフトバンクビジョンファンドです。5兆円と算出して1.1兆円も投資してきたのに、価値が1/5になってしまったのです。さらにこのIPOが失敗した場合、資金が枯渇して倒産する可能性すらある噂もではじめました。

万が一、WeWorkが倒産してしまったら、ここまで1.1兆円が無駄になってしまうのです。

さらに困ったこととして、ソフトバンクはソフトバンクビジョンファンドを運営しています。すべてをソフトバンクが出資しているわけではないのですが、約10兆円もの資産を運用しているのです。

そして、先ほども紹介しましたが、ソフトバンクビジョンファンドで1.1兆円もWeWorkにとうししているのです。もしWeWorkが失敗してしまったら、ソフトバンクビジョンファンド自体の失敗ということにもつながりかねません。

また、ソフトバンクビジョンファンドで出資している企業で、WeWorkみたいな爆弾が潜んでないか?懸念する投資家も出てきました。

WeWorkを失敗させるわけにはいかないので、ソフトバンクはさらに投資をしてWeWorkを助けるとみられています。しかし、追加で出資したところで、WeWorkが復活して5兆円の企業価値になるかどうか?難しい判断を迫られます。

ソフトバンクビジョンファンド2にお金が集まらない

ソフトバンクビジョンファンドがうまくいったので、ソフトバンクビジョンファンド2の募集を開始しています。

しかし、今のところソフトバンク以外の出資者が見つからないで苦戦しているようです。

ソフトバンクグループは、第2の大規模テクノロジー投資ファンド、ビジョン・ファンド2号への資金集めに苦戦している。ロイター通信が事情に詳しい匿名の関係者2人の話を基に報じた。

それによると、2号ファンドの規模はソフトバンクGが7月に言及した1080億ドル(約11兆5300億円)を大幅に下回る見込み。野村ホールディングスは出資しない方針だとロイターが関係者の話として報じている。

大口の出資コミットメントは現在、ソフトバンクGの380億ドルのみで、他の投資家はまだ出資の約束をしていないという。また、日本企業は小規模な投資にとどまるとロイターは伝えた。ロイター

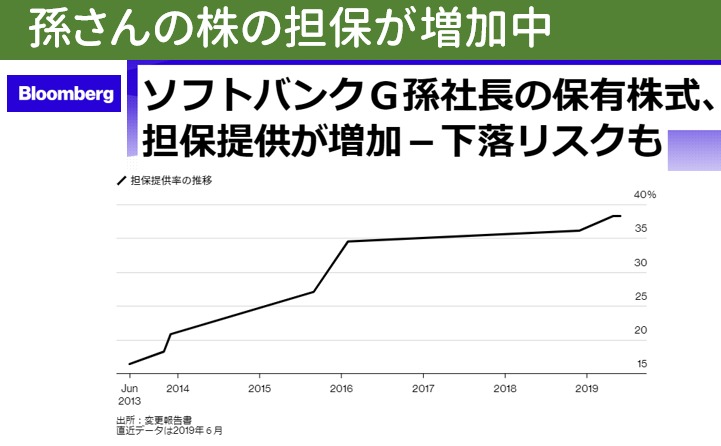

そういった状況なので、孫さん自身が保有している株を担保に入れて銀行からお金を借りてい、ソフトバンクビジョンファンドなどに出資しているという噂もあります。

事実、孫さんが保有しているソフトバンクGの株の約40%が銀行の担保になっていることが明らかになっています。

WeWork問題とソフトバンクの炎上!

ここまで、WeWork問題とソフトバンクの炎上について解説してきました。

価格をどんどん釣り上げて、出資金を募り、一気に拡大してきたWeWork。上場の目論見書をきっかけに、問題が噴出してきています。

このWeWorkに1.1兆円投資したソフトバンクがどのように救済するのか?そして、ソフトバンクビジョンファンドは問題がないのか?非常に気になる問題となっています。

YouTubeでも解説しています!