もふもふ不動産のもふです。

2014年から不動産投資を開始。TwitterやYouTubeやブログなどで資産運用や不動産投資について解説しています。

そんな方に向けて資産を運用するにあたっての注意点、どんな商品がお勧めなのか?どういう買い方がお得なのかなど、初心者にもわかりやすく解説しています。

YouTubeでも解説しています。

もくじ

資産運用するうえで基本的な考え方

資産運用するうえで、まずは資産運用のリスクについて知っておく必要があります。

運用の方法によっては元本が減ってしまう可能性があるのです。どんな運用方法でも必ずリスクがあります。そのリスクをしっかりと把握して、大切な資産を運用することが重要です。

「よくわからないから任せてしまおう…」と思って、銀行や証券会社の販売員の勧めるがままに買うことはとても危険です。彼らは販売のプロで運用のプロではありません。

一般的にはリターンが大きい運用先ほど、リスクも大きくなります。そのなかで、少しでもリスクよりもリターンが大きいと思われる商品をコツコツ積立てることが資産運用のカギです。

おすすめの資産運用先

いろいろな資産運用先がありますが、まったくの初心者が、大きなリスクを取らずに元本をなるべく減らさないように比較的安全に資産を運用できると思うおすすめ資産運用先は

- 投資信託(ETF)

- 債券(社債)

- 貯金

があります。もちろん、元金を保証できるわけではなく、減ってしまう可能性もあることを理解してください。

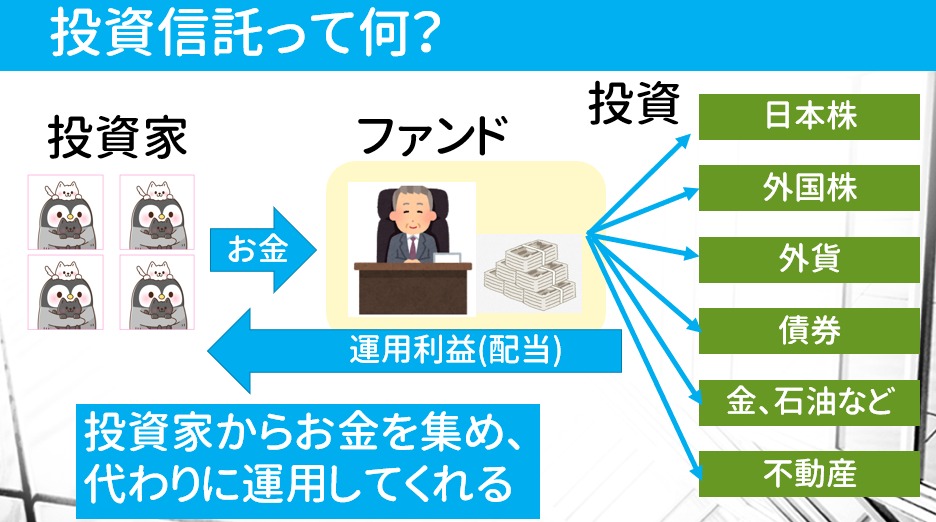

投資信託(ETF)

投資信託とは、投資家からお金を集めて、ファンドが代わりに運用してくれるものです。投資信託が東証などに上場している場合はETFとなります(わかりやすく言うと、投資信託は1日1回しか購入できないですが、ETFは東証が開催されていれば好きな時に購入できます)

投資信託で資産を運用する場合の注意点としては、

- 手数料が安い商品を選ぶ

- インデックス(Index)ファンドを選ぶ

事です。投資信託は、その商品によって手数料が大きく異なります。手数料が高い投資信託は、長期間運用するうえで大きな不利になるので、手数料が安い商品を選ぶことがお勧めです。

Indexファンドとは、日経平均やダウ平均なのの指数に連動した投資信託です。ファンドマネージャーがいろいろ考えて、商品を組み合わせてくれる投資信託をアクティブといいますが、平均的にはインデックスファンドのほうが手数料がや数成績もよいのでアクティブを選ぶメリットはほとんどありません。

何を買って運用するか?は人それぞれで答えはないのですが、一般的にはアメリカの500社の株に連動しているS&P500をお勧めしている方が多いです。

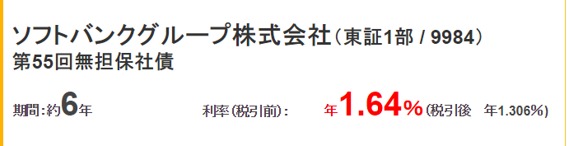

社債(債券)で運用する

社債とは、会社が発行する借金のことです。たとえば、このソフトバンクの債権だと、6年間の期間で利率が1.64%をもらえます。

例えば100万円かったら、1年に1回、1.64万円の利息がもらえます(税引き後1.306万円)。6年たったら、100万円がソフトバンクから帰ってくるようなイメージです。

リスクとしては、6年間の間でもしソフトバンクが倒産してしまうようなことがあれば、100万円が返ってこないというリスクがあります。6年後でも大丈夫!と思うのなら、1.64%の利息は魅力的に見えるかもしれません。

一方で、ソフトバンクは6年後に破綻すると考えている方にとっては、良くない商品でしょう。

このように、会社が破綻するかどうか?というところが社債のリスクになります。

小さな会社で実績がなければないほど、一般的には社債の利息が高くなります。先ほど説明したように、リスクが大きいものはリターンも大きいのです。

社債は常に発行されているわけではないので、気になる社債が出たら見逃さないようにしましょう。

現金

資産の運用として、金利はほぼ0なので増えることはないのですが、減ることもないのでとても安全な資産運用となります。元本を絶対に減らしたくない場合は、現金で持っておくとよいでしょう。

銀行が破綻した場合に1000万円までしか保護されないので、1000万円に分割して複数の銀行に貯金しておけば、よりリスクが減ります。

リスクとしては、インフレが起こると現金の価値が目減りしてしまうことです。一方でデフレになると現金の価値が上昇していきます。インフレや日本が破綻しない限りは、最も安全な運用先なので絶対に元金を減らしたくない人にはお勧めです。

不動産投資や株式投資

不動産投資は「投資」という名前がついていますが、投資ではなく会社の経営と考えたほうが良いでしょう。業者さんの言うがまま、投資感覚で購入してしまうと大きな失敗につながる可能性があります。

一方で、しっかりと勉強して不動産投資を行うと、かなりリスクを下げられ手大きなリターンを得やすいです。しっかりと勉強したい場合は不動産投資講座を見てください。

株式投資も、個別の株を選定して買うにはかなりのスキルが必要になります。株についても詳しく勉強したい場合は株の基礎の記事で勉強できます。

資産運用にはiDeCoや積立NISAなど税金がお得な制度を使おう!

積立てて資産を運用するためには、少しでも有利な方法で運用するのがお勧めです。

資産運用するなら、絶対に使うべき2つの制度があります。

- つみたてNISA

- iDeCo

です。

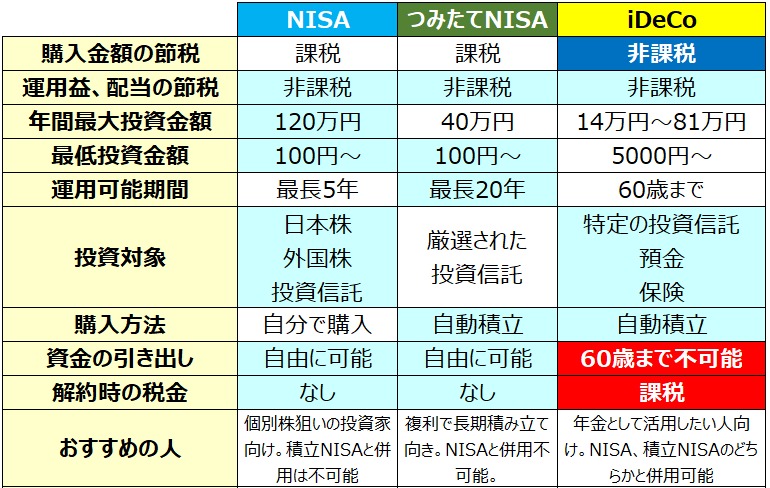

つみたてNISAは、好きな時に解約できるメリットがあります。

iDeCoは節税効果は超すごいのですが、60歳まで解約できないデメリットがあります。

簡単な比較表を見てみてください。

つみたてNISA

年間40万円まで積み立てることができ、その後20年前運用できます。株式投資は利益や配当に20%の利息がかかるのですが、つみたてNISAの場合は利益に対して税金がかからないメリットがあります。

また、いつでも自由に解約ができるので、急にお金が必要になった時などでも安心です。

iDeCoで年金を作る

iDeCoは、つみたてNISAよりも節税効果が高く、自分の年金を作る制度としては最強の制度となっています。まず、掛け金が全額控除されるので、ものすごく節税になり節税面で有利です(つみたてNISAは、利益が無税)。

一方で、60歳までは引き出せないというデメリットがあるので、急にお金が必要になったとしてもあてにすることはできないので注意が必要です。また、受け取るときに課税されるので、受け取り方にも注意が必要ですね。一般的には退職金控除の最大まで一括で受け取り、残りを年金控除を使って受け取っていくのが一番節税になります。

じっさいに資産運用を始めるにはどうしたらいい?

ここまでで上げた投資信託や債券などを購入するのは、銀行や証券会社など様々ところで購入することができます。

資産運用を始めるのでしたら、ネット証券会社に口座を開くのが良いでしょう。銀行などに比べて手数料が安く、様々な商品を購入することができます。

おすすめの証券会社は、SBI証券と楽天証券がお勧めです。SBI証券は証券会社のトップシェアで、さまざまな商品を安い手数料で購入することができます。最近では楽天証券が楽天ポイントと連携して手数料を下げているので、楽天証券もおすすめです。

僕はこの2つの証券会社で運用しています。

信用取引をしてデイトレーダーのようなことをしたいのでしたら、他の証券会社が良いケースもありますが、まず普通に資産運用する場合でしたらどちらかで口座を開いておけば間違いありません。

もし、自己資金が数万円しかないけど、個別の株を買って運用してみたい…という方がいたら、SBIネオモバイル証券もおすすめです。NISAやiDeCoに対応してないので本格的な運用には向かないのですが、少額の自己資金から個別の株を買うのに最適です(大きく稼ぐことは難しいですが)

投資信託の買い方は?

断然おすすめなのが、ドルコスト平均法です。

ドルコスト平均法とは、毎月同じ金額を買い続ける方法です。例えば、毎月10000円分の投資信託を買っていくような買い方になります。投資信託の価格が下がればたくさん購入でき、投資信託の価格が上がれば購入できる量が減っていくような買い方で、リスクを平準化できます。

ドル・コスト平均法(英: dollar cost averaging)とは、株式や投資信託などの金融商品の投資手法の一つ。定額購入法ともいう。金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して投資する。例えば「予定資金を12分割して、月末ごとに資金の1/12を投入し、一年かけて全量を買う」という手法。

高値掴みのリスクを避けるための時間分散の一種であるが、数量を等分するのではなく、金額を等分する点が単なる分散と異なる。価格が高い時は購入数量が少なく、安い時には多いため、単純な数量分割に比べ平均値の点で有利になるとされる。価格が下がった場合のみならず、上がったときにも買う点で難平買いとは異なる。

長期投資でリスクを抑制し、安定した収益を得たい場合に使われる手法である。上げ相場でドル・コスト平均法を行うと平均購入単価がかえって高くなり、収益を減少させてしまう欠点もある。タイミングを精密に測れないため、値動きの早い商品で、ハイリターンを目指す投資には向かない。(Wikipedia)

資産運用の入門まとめ

大切な資産をうまく運用して確実に増やしていきたい…そういうためにどのようなことを考えてどのような運用先があるのかを紹介してきました。

何事もリスクとリターンがあるので、以下にできるだけリスクを抑えながらリターンを大きくしていくかを考えることがとても大切です。どこから投資していいかわからない場合は、まずはS&P500の投資が良いでしょう。

資産を運用するためには、まず資産を築くことが大切です。資産を築くための方法は、下記のおすすめの記事で勉強できます!おすすめです。

YouTubeでも解説しています!