もふもふ不動産のもふです。

2014年から不動産投資を開始。TwitterやYouTubeやブログなどで資産運用や不動産投資について解説しています。

銀行から融資を受けたい…と思ったことがありませんか?カーローン、住宅ローン、不動産投資用のローン、事業性の融資など、銀行は様々な融資をしています。

しかし、銀行から融資を受ける…というと

そういう方もいらっしゃるでしょう。

僕自身、不動産投資家として5つの銀行から1億円以上の融資を受けています。プロパーローンという事業性の融資も受けています。どうやったら銀行から融資を受けられるのか?銀行がどのように融資を判断しているのか?事業計画の立て方など、銀行から融資を受ける基礎を解説します。

さらに、不動産投資でどのような金融機関でどれくらいの期間でどれくらい金利で融資を受けられるのかについても解説しています。

もくじ

銀行から融資を受けるために必要なこと

銀行から融資を受けるために必要なことは、

- どの銀行から融資を受けるか?

- 何に使うのか?

- 銀行のどの商品(パッケージ)を使うか?

- きちんと返済できるのか?

が重要な決め手となります。融資を受けるためには、これらのことをクリアーしないといけません。

たくさんある銀行の中からどの銀行を選ぶのか?どうやって選ぶのかなどについて解説します。

どの銀行から融資を受けるのか?

さまざまな銀行や金融機関があるので、どの銀行から融資を受けるのかを解説します。

銀行の種類

銀行は大きく分けて

- 都市銀行(メガバンク)

- 地方銀行

- 信金、信組

- ノンバンク

があります。

一般的なメガバンクの特徴としては、支店がたくさんあるので融資が可能なエリアが広く、金利も安い傾向にあります。サラリーマンが住宅ローンやカーローンなどは借りやすいかもしれませんが、個人事業主や法人などで借りるにはハードルが高く、融資を受けにくいです。

地方銀行はその地域に根付いた銀行なので、その地域に貢献する意識が強いです。メガバンクよりも借りやすい傾向にあります。金利はそこそこです。

信用金庫や信用組合は、地方銀行よりも小さく、個人事業主などにも比較的貸してくれやすいです。融資内容にも融通が利くことがあります。しかし、金利は高い傾向にあります。

ノンバンクは銀行のように預金は預からず、貸付だけをする金融機関です。三井住友トラストL&Fなどが有名です。融資はうけやすいのですが、金利が高い傾向にあります。

まずは、メガバンクなどの大手銀行に相談するほうが良いでしょう。

住んでいる地域と物件の場所が重要

銀行から融資を受ける場合に一番大切なこととして、住んでいる場所が重要になります。

銀行にはエリアという概念があって、そのエリアから外れた地域に住んでいる方には融資することが原則できません。住んでいる地域がその銀行の営業エリアに入っている銀行にしましょう。

不動産投資の場合は、購入する物件も銀行のエリア内にないとNG

不動産投資として物件を購入する場合は、物件の位置もその銀行の営業エリアに入っていないといけません。

- 銀行のエリア内に住居があること

- 銀行の融資可能エリア内に物件があること

銀行の支店があるエリアから外れたところに住んでいると、どんなに決算書や属性が良くても融資を受けられないと思ったほうが良いです。

また、物件が銀行の支店から離れたところにある場合も同様に、融資を受けるのがかなり厳しくなってしまします。

銀行の融資を何に使うのか?

銀行からの融資を受けたお金を何に使うのか?

これは銀行の方がとても気にします。銀行は、「公共の福祉に反することに融資はできない」ということがあります。なので、融資をしたお金がしっかりと社会貢献や地域活性化に使われるか?ということを気にしています。

何に使うのかわからないお金を融資することは、ほとんどないと思ったほうが良いでしょう。

- 住宅の購入

- 住宅のリフォーム資金

- 車の購入

- 学費のため

- 設備投資の資金

- 自営業の運転資金

- 不動産投資用の物件購入

など、用途が明確に決まっていることが重要となります。

用途が決まっている場合は、パッケージの融資を使おう

融資をしてよいかどうか?判断するために、銀行は様々な調査をしないといけません。住宅ローンやカーローンのように、たくさんの人が融資を受けたい場合は、審査がとても大変になってしまいます。

こういう問題を解決するために、銀行にはパッケージ化されたローンの商品があります。例えば、どんな会社に勤めているのか、勤続年数、年収、貯金など、融資を受けたい方の属性を入力すると、いくら融資ができるか?を簡易的に判断しています。

まずは銀行から融資を受けたい場合は、このパッケージ化された商品で融資を受けられるかどうかの相談に行くのが良いでしょう。

三菱UFJ銀行であれば、住宅ローン、カーローン、教育ローンなどがあります。Webで年収などの情報を入れていくと、すぐに判断してくれます。

不動産投資用のパッケージローンは、アパートローンと言われています。

事業性の融資~プロパーローン

パッケージローンは、個人の年収などの属性を入れると融資の可否が簡単に出るような商品でした。しかし、既存のパッケージ商品に当てはまらないような融資や、法人での融資になってきた場合、ここに融資の条件を判断していきます。

この既存の商品でない融資のことを、事業性融資とかプロパーローンと言ったりします。

事業性融資については、銀行員さんが事業の妥当性や融資しても返済が可能かどうか?などをきちんと精査して、融資が可能かどうかを判断して稟議書を書き、銀行の審査部で審査を通らないと融資することができないという厳しい仕組みになっています。

事業性の融資を受けるためには、あなた自身が経営者としての資質があるか?事業計画はしっかりと立てられているか?返済が焦げ付くことはないか?金利が上がったり、事業の売り上げが下がっても耐えられるか?など、様々な目線で銀行が分析します。

簡単なことではないのですが、不動産投資で拡大してくためには事業性の融資の開拓は必須です。不動産投資で事業性の融資を受けるための方法を解説しているので参考にしてください。

銀行の融資期間と金利の目安~不動産投資

銀行によって金利も融資期間もばらばらとなっています。

特にパッケージ商品については、その商品ごとに期間や金利が決まっているので、まずは融資を受けたい銀行のホームページを見て、パッケージ商品を見ることで金利や期間が大まかにわかるので参考にしてみてください。

不動産投資における銀行融資の期間と金利

不動産投資においては、銀行によって融資の最大返済年数はばらばらとなっています。

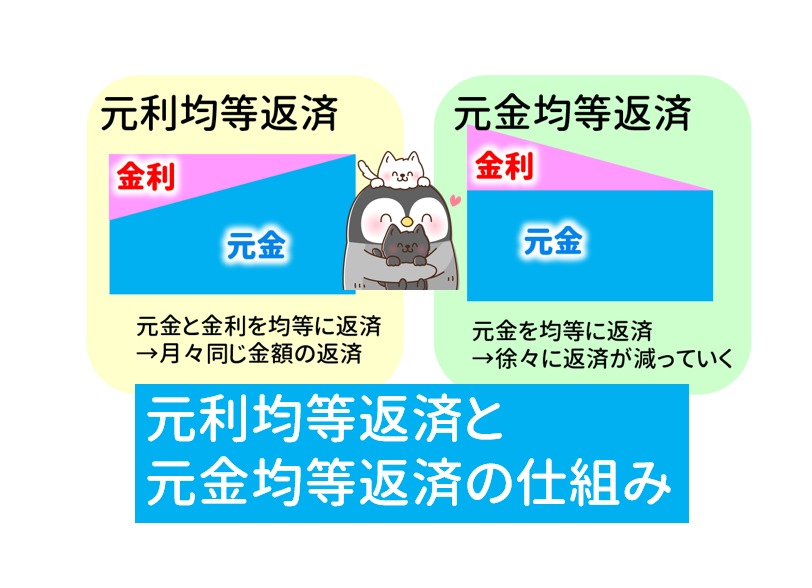

融資の期間が長ければ長いほど、月々の返済が減り手残りの金額が増えるので、なるべく長い期間で融資を受けたいとという考えが一般的です。

融資を受けられる最大の期間は、銀行によって大きく2つあります。

- 物件の耐用年数内までの期間しか融資を出さない銀行

- 物件の耐用年数を超えて融資を出す銀行

税法上で建物の価値が0円になる年数。

木造…22年、鉄骨…34年、RC…47年

超大切な事なので、必ず覚えておきましょう!

耐用年数内しか融資を出さない銀行

建物の価値が0円になるので、それ以上の期間は融資を出すことはできないという考えの銀行です。

融資の期間が短い代わりに、金利が安い傾向にあります。

例えば、築20年の木造アパートだった場合、残りの耐用年数は2年なので、2年間の融資しか受けることができません。返済額が大きくなりすぎて手残りの金額が大きく減ってしまいます。

耐用年数を超えた物件の物件評価が厳しい傾向にあり、耐用年数を超えた物件をたくさん持っていると、債務超過に見られ、融資を受けるのに厳しくなる可能性があります。

まず1棟目を買う場合、耐用年数内の融資できちんと手残りのお金が残るという物件がベストだと考えています。

耐用年数を超えて融資を出す銀行

一部の銀行で、耐用年数を超えた融資期間が可能な銀行があります。

耐用年数を超えた長い期間の融資が可能なので、儲からない物件でも手残りが出ているように見えてしまうので注意が必要です。

実際は、返済を先送りしてお金が残っているように見せかけているだけのケースもあります。

- オリックス銀行(個人) 金利2%前半

- SBJ銀行(個人/法人) 金利2%後半

- 静岡銀行(個人) 金利3.3%~3.9%

- スルガ銀行(個人) 金利3.5%~4.5%

他にも特徴としては、サラリーマンの属性を頼って融資しているところがあり、物件評価が高くなくても年収が高ければ融資が可能になるケースも多いです。

融資が付くから購入してもよいという判断は、絶対にやってはいけません。

銀行から融資を受けるための基礎!金利や期間のまとめ

銀行からどうやって融資を受けるのかの基礎を解説してきました。

銀行のエリアが重要なので、まずは最寄りの銀行のパッケージローンの商品を探すことがお勧めです。さらに事業性の融資を受けたい場合は、経営者として事業計画を作ることが大切となります。